Mysteel:热轧板卷品种2020年市场回顾及21年展望

2024-01-12 冷轧板材

概述:回顾2020年,热轧板卷在全球公共卫生事件突发的影响下,价格呈现V型走势,底部抬升,叠加海外需求助推,以及原料端供给侧改革,下半年热卷价格冲高,创下2008年以来的高点。整体上行业表现供需双增,前低后高,钢材直接出口下降,进口大幅度的增加,下游钢制品出口好转,双循环助推下工业材市场表现较好,热卷基本面持续维持供需紧平衡。具体来看,一季度价格受疫情影响略小,二季度价格受疫情影响最大,三季度供需双增价格回暖,四季度供应微增,消费维持,直接出口好转,价格冲高。目前市场行情报价保持高位,而2021年价格能否继续上行?下面笔者就从几个维度进行简要回顾,并对2021年热轧板卷市场进行展望。

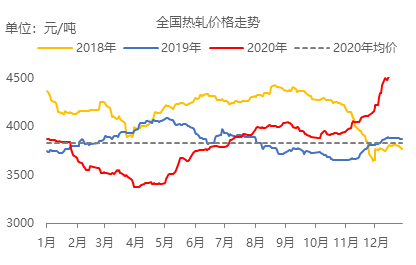

截止12月25日,热轧板卷全国均价报收4771元/吨,周环比下跌168元/吨,年同比高于去年同期904元/吨,2020年全年均价3829元/吨,较2019年低15元/吨,全年价格趋势先抑后扬,年初受突发疫情影响,需求短期停滞,市场心态急转直下,春节过后价格大大下跌,但随全国上下一心的抗疫战斗下,国内疫情得到快速有效的控制,并且国家积极推动复工复产,需求也出现底部抬升,三季度开始需求大幅向好,对价格形成支撑,也使价格在下半年冲高。年末价格冲高回落,库存也慢慢的出现拐点,开始缓慢累库,但热卷基本面当前向好,几轮快速上涨杀跌后,市场情绪得到一定释放,价格持续深跌可能不大。从价格上来看,当年市场行情报价远高于去年同期,市场贸易商主动冬储意愿较弱,预计春节前大概率会出现高位冬储、被动冬储情况。

2020年区域价差呈现反常式波动,主要是价格主导了资源流向的变动。从上图能够准确的看出,今年的价差相较去年有所趋近,并且今年三地价格的最低点出现在华东,4月初3200元/吨左右,而当时华南价格也仅有3230元/吨;高点在12月出现在华南,5100元/吨左右,当时华东与华南价差也仅有50元/吨。目前市场行情报价经历了几涨暴跌的洗礼,市场情绪释放后价格逐渐回归基本面,区域价差也得到一定的修复,但从全年的角度来看,南北格局出现了明显的变动,往年的市价最高区域,今年反倒成了价格洼地,主要是近几年主要新增产能主要集中于华东和华南地区,而华北地区随着供给侧改革对带钢的一部分落后产能退出的较为显著,导致在北方地区带钢消费有缺口出现,热卷替代带钢制作焊管的这部分替代性需求有明显上升,而就明年来看,新增产能依然集中于华南地区,那么后期华南地区一地的消费或将不足以满足本地供给量,南北价差可能会出现收缩可能,南北价差预期值将有所下调。

2020年冷热价差上下波动幅度较大,全年冷轧价差低点在300元/吨左右,而高点在1350元/吨左右,这是近年来的最大值,目前价差依然维持在1300元/吨左右,主要是今年冷系下游钢制品出口情况较好,国外制造业受疫情影响供给量下降,人均消费需求仍然较高,多出的这一部分订单缺口必然要外采,那么国内全产业链的优势在今年充足表现,国外的外采订单大部分流向了国内,其中尤其以小家电等冷系产品需求最好,这部分需求支撑了冷系价格不断走高,虽然国内钢厂不断调整产品结构,增加冷轧基料投放,但缺口依然存在,导致今年进口冷轧压延料增量明显。进入年底,进口冷轧压延料一下子就下降,导致冷系供给依然存在缺口,那么预计到年前冷热价差都难有大幅收缩,但2021年,随着疫苗投产以及全世界疫情好转的预期,国外制造业开始陆续复产,冷系下游产品出口在上半年仍可维持,但在下半年预计将有所回落,预计2021年冷热价差较今年将有明显回收。

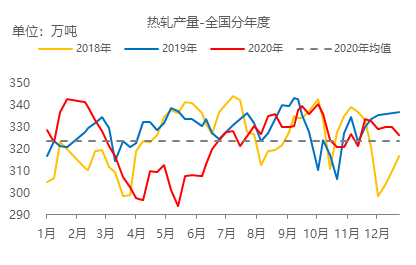

2020年整体产能利用率维持在7785%之间,当期产能利用率在83.28%,全年产能利用率均值在82.98%,低于去年同期1.18%。而钢厂利润当前维持在300-400元/吨,全年利润并没有随着钢价的上涨而有明显扩大。产量从分季度角度来看,全年供应高点出现在3季度,3季度4季度1季度2季度,稳定的供应以及向好的需求,带来了今年全年持续供需紧平衡的局面;就明年的情况去看,当前价格持续保持高位,钢厂端利润尚可,目前维持在300-400元/吨,钢厂主动减产意愿不强,预计2021年供给结构会有一定变化,2021年1-2季度钢厂直接出口增加,下游钢制品出口依然为持续,内需维持的情况下,看好1-2季度行情,钢厂可能在利润驱动下将检修时间后移,并且不同于今年年初的疫情影响,2021年1-2季度供给情况或将高于今年。

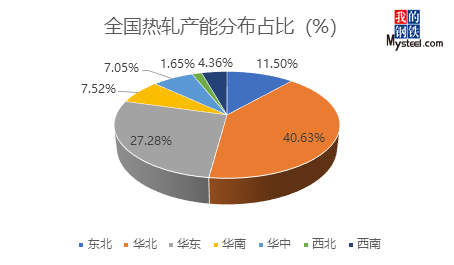

截止20年4季度,占比最大的华北下降1.04%;华东地区占上升1.95%;东北地区下降0.11%,华南地区下降0.05%,华中地区下降1.36%,西南地区上升0.61%。2020年全年,新增产能1370万吨,置换及退出产能1125万吨,预计2021年仍有1690万吨新增产能出现,主要降集中于华南、华北地区,其中华南地区增幅最大。那么后期华南一地需求将不足以满足本地供给量,那么区别于以往的北材南下,后期有极大几率会出现南材北上,但北上半径有限,预计最大半径也仅到华东地区,那么华南地区资源量将继续增加,而华东地区后期市场投放的资源品牌将进一步增加。

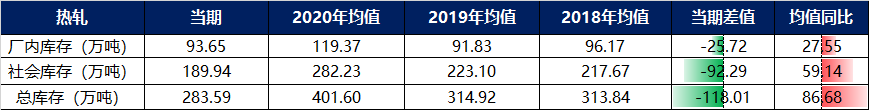

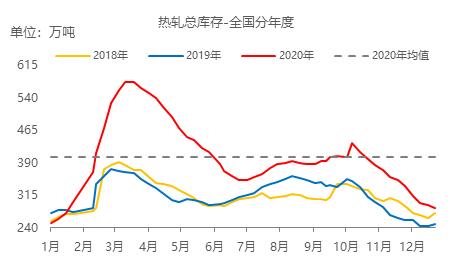

从上表及图中可以明显看出,2020年无论是均值还是全年情况库存量均高于去年同期,根本原因有两个:

1、今年年初受疫情影响,需求出现短期停滞,大量钢材滞存于仓库,导致今年库存基数和高点远高于去年同期,虽然在需求启动后,库存降速强于往年,但由于基数较大,导致库存一直高于往年,但高于往年的库存并没有对市场造成压力,商家反而都觉得市场库存不多,这就是第二个原因;

2、今年国家积极推动复工复产后,实行了稳健而又相对宽松的金融政策,大量资金投向市场,而又区别于2008年的“大水漫灌”,国家针对小微公司进行了扶持,资金的相对宽松带来了市场贸易商对库存容纳程度的上升,以及市场直接和间接融资成本的下降,带来了投机需求的上升,这一些因素都导致了库存量高于去年市场却并有没太影响的原因。

那么就2021年来看,前面我们也说了,目前热卷基本面向好,供需持续维持紧平衡状态,加上钢厂直接出口好转,累库时间点较去年更晚,并且春节前大概率是高位冬储、被动冬储的情况,那么导致的结果可能是,主动冬储减少,春节的库存累积下降,节后库存高点低于今年库存均值,2021年的1-2季度库存量将向2019年靠拢,低于2020年均值。

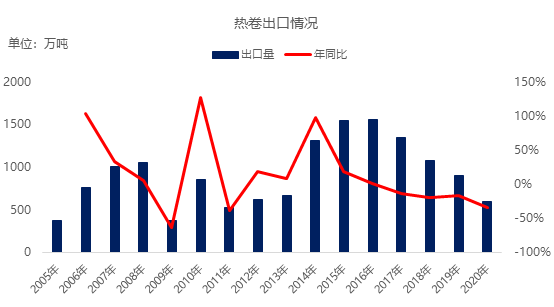

2020年是热卷进口量有史以来的最高值,截至目前,海关发布的1-11月进出口数据,进口热卷量为707.44万吨左右,年同比增加139.74%,出口热卷量为590.61万吨左右,年同比下降34.22%。主要也是受疫情影响,国外市场需求回退严重,而国内需求旺盛,价格较好,进口增量明显。而在今年四季度,国外市场开始恢复,国外钢价走高,且涨幅好高于国内钢价涨幅,所以在年末钢厂直接出口增量明显,部分钢厂出口订单已接至明年1-2月份。而2021年,伴随着国际疫情逐步好转的预期,以及国外市场的恢复,2021年的进口量将有明显缩,出口降有所恢复,预计均将恢复至2019年水平,但进口仍将高于2019年水平,而出口由于疫情仍将难以完全结束,仍有影响在,所以2021年出口仍将略低于2019年水平。

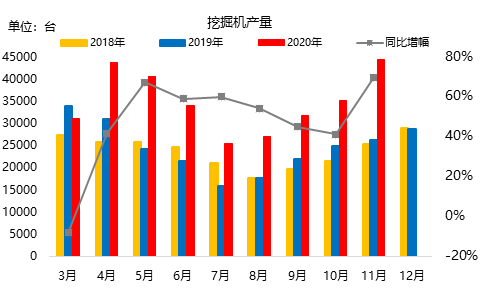

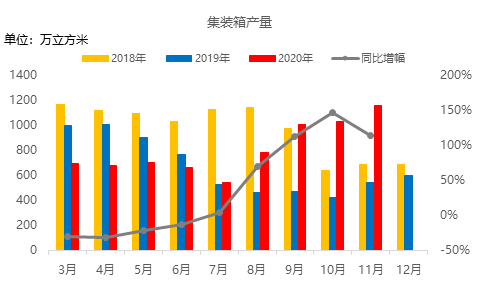

2020年需求表现较好,对价格形成了明显支撑,上图列举了两个代表行业,其中挖掘机代表了工程机械行业,被称为工程机械行业的晴雨表,今年挖掘机产销量大增,产量截止11月份高于去年66.48%,销量更是连续7个月超过50%,从挖掘机行业中能够准确的看出,2020年工程机械行业总体向好,进入了黄金周期,另外也能够准确的看出,今年基建行业表现亮眼,加上疫情影响下导致人工成本上升,导致了挖掘机用量的增加。而集装箱行业作为今年的预期外的亮点行业的出现,第一:代表了集装箱需求向好,集装箱用钢增量明显,国内集装箱制造企业接单已至明年4月份;第二:侧面反应了,进出口贸易的好转,货物吞吐量的增加。加上疫情影响,航运公司缩减了运营船只数量,导致集装箱流转速度较慢,这些原因共同造就了火爆的集装箱市场。而进入2021年,作为十四五规划的开局之年,十四五规划中强调了坚持把发展经济的着力点放在实体经济上,那么这些对实体经济和我们大宗商品行业来说都有某些特定的程度上的利好,那么相应基建和工程机械行业都有望继续向好。而进出口相关这类的产品行业,虽然国外制造业复工复产,但短期供给量任旧存在缺口,这部分订单将仍有一大部分流向国内,那么在上半年这一些行业需求仍有支撑,但在下半年或将有所回落。

1、供应方面:2020年净新增产能245万吨,整体供给维持稳定,钢厂利润受原料压缩并没有随着钢价上涨而又明显扩大;2021年供给随着新增产能的增加将仍有进一步增量,主要增量地区或将在华南地区;

2、库存方面:2020年受疫情影响整体库存基数较大,导致全年库存降速高于去年,但库存量也仍高于去年;2021年伴随着春节的高位冬储,节后库存累积速度以及峰值都将低于2020年,库存在2021年1-2季度低于2020年,但3-4季度或将高于2020年;

3、进出口方面:2020年国外制造业需求订单回流国内,导致国内制造业向好,热卷进口大幅度的增加,出口下降;2021年国外制造业虽已陆续复工复产,但短期供给缺口仍在,预计下游钢制品出口在1-2季度继续有支撑,但在3-4季度将有所回落,而钢材全年进出口预计均将恢复至2019年水平,进口仍将高于2019年水平,出口仍将略低于2019年水平;

4、需求方面:2020年在全世界疫情大背景下,中国全产业链优势凸显,是中国弯道超车的一年,是全球为数不多甚至唯一GDP净增长的国家,在双循环启动的背景下全年需求持续向好,对钢价起到了支撑作用;2021年做为十四五规划开局之年,并伴随全世界疫情好转及全球经济复苏的预期,2021年需求仍将有进一步增加可能,但增速或将有所放缓,供应增速或将大于消费增速;

5、价格方面:2020年价格先抑后扬,呈现V型走势,底部抬升,在年末价格已出现自2008年以来的最高点,但稳健的经济政策、更加广阔的市场容量以及持续的供需紧平衡,支撑了价格并没有下2008年一样出现“雪崩式”下跌,全年均价稍低于2019年;2021年综合供给和需求情况,笔者大胆预测,价格或将区别于2020年,呈现冲高回落、先扬后抑情况,1-2季度价格有望继续向好,3-4季度价格或将有所回落,全年均价或将有所上移,高点低点或均将高于2020年。