Mysteel:8月冷轧板卷继续高位运行

2024-04-05 投资者关系

概述:7月份,冷轧供应环比和同比出现双增,市场高位成交有所放缓,但钢厂直供订单表现良好,市场投放量未有增量,在最新一期的社库出现增库之前均未有累库的现象,短期仓库存储上的压力并不大;虽然冷轧价格呈现跟涨不跟跌的现象,但冷热价差依然低位徘徊,另外钢厂较高的出厂成本以及对对内贸经济的需求,市场心态相对乐观,预计8月份冷轧板卷现货价格持续高位运行。

7月份全球各市场各品种价格持续延续强势,各国的出口报价一直在攀升,由于远期进口报价与内贸价格缩小的因素,中国进动正在慢慢地减少。出口方面,近期冷轧板卷出口报价保持上涨态势,且询盘情况明显好于其他品种,主流钢厂SPCC 1.0mm冷卷报价为535美元/吨,近期东南亚和南美市场对冷卷及镀锌产品的需求有较明显的回升,使得旬报盘差距明显收缩,但主要消费市场泰国对华热镀锌冷轧钢卷材或非卷材作出反倾销初裁令冷系出口商担忧。

根据Mysteel的调研,截止7月31日的钢厂生产数据,29家冷轧生产企业产能利用率为78.06%,月环比上涨0.99%,周产量为79.01万吨,月环比增加1万吨。从月均产能利用率来看,7月份平均产能利用率为77.71%,环比6月份周均产能利用率上涨2.86%,同比去年周均产能利用率上涨2.79%。

另根据Mysteel8月份的月度调研数据分析来看,8月份钢厂冷轧生产量依旧维持,除去唐钢因为搬迁因素可能会影响的产量,其余冷轧板卷生产企业未有检修计划,预计8月份平均冷轧产能利用率维持在78%-78.5%,环比7月份略增0.5%左右。

根据Mysteel对于国内主要冷轧钢厂样本企业出口情况的调研,7月份冷轧板卷实际出口量为8.7万吨,月环比持平,另8月份冷轧板卷计划出口量仅为6.7万吨,月环比减少2万吨;据了解,由于国内现货价格持续攀升,出口报价亦是呈现稳步向上的趋势,但内外贸价差也是处于收窄的区间,出口商进一步观望并期待成交。

社会库存方面:7月30日本网监测26个城市库存,本周冷轧板卷社会库存114.10,周环比增加0.81,月环比减少5.47,年同比增加1.21。另本网监测的29个城市库存,本周冷轧板卷社会库存173.30,周环比增加0.34,月环比减少7.85。(单位:万吨)

钢厂库存方面:截止7月20日的钢厂生产数据,29家样本钢厂企业厂库为32.93万吨,月环比减少0.54万吨,年同比增加4.07万吨。

从成交量数据分析来看:2020年7月份112家样本企业日均成交量为16915吨,月环比减少182吨,微降1.06%,年同比增加1334吨,增幅为8.6%,成交量连续3个月同比出现增加;但随价格的持续走高,市场恐高情绪浓厚,中间商囤货意愿逐步减少,蓄水池功能减少,环比依旧出现小幅的下降,但降幅出现收窄。从部分下游终端的调研反馈来看,8月份下游需求整体良好,自身订单尚可,但慢慢的升高的原料采购成本迫使下游只能根据合适的订单有选择性的接单。

2020年6月,汽车产销分别完成232.5万辆和230.0万辆,环比分别增长6.3%和4.8%,同比分别增长22.5%和11.6%,本月汽车产销量均刷新了历年6月份产销量的月度历史上最新的记录水平。1-6月,汽车产销分别完成1011.2万辆和1025.7万辆,同比分别下降16.8%和16.9%,降幅持续收窄,总体表现好于预期。

根据中国汽车流通协会发布最新一期中国汽车经销商库存预警指数调查显示,2020年7月汽车经销商库存预警指数为62.7%,月环比上升5.9%,年同比上升0.5%;从历年数据分析来看,当月预警值超过60%,组机厂整车下个月减量的比例高达82%,即意味着8-9月份汽车产量环比出现下降的概率较大,在提前原料采购的原则下,虽然钢厂也反馈8月份订单无压力,但终端8定9月份的原料或会出现下降,在供应不减的情况下,9月份供需压力或有所增加。

根据Mysteel对个别独立轧钢企业的成本跟踪显示,虽然7月份延续上涨的行情,但冷热价差继续在350-400元/吨低位徘徊,因此冷系生产环节依旧处于亏损,根据Mysteel的调研,独立轧钢企业亏损预计在100元/吨左右。

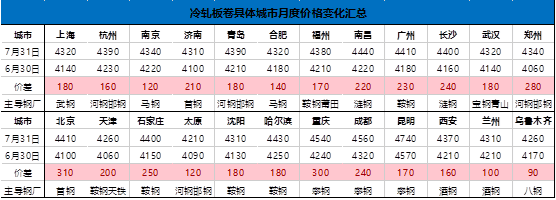

截至7月31日,冷板相对价格指数为101.36,月环比上涨4.85%,年同比上涨1.57%。具体价格这一块:据Mysteel数据统计,截止7月31日,现全国24个主要城市1.0mm冷轧板卷均价为4382元/吨,7月份累计上涨192元/吨;分城市来看,上海1.0mm武钢卷价为4320元/吨,7月份累计上涨180元/吨,天津1.0mm鞍钢天铁卷价为4260元/吨,7月份累计上涨200元/吨,广州1.0mm鞍钢卷价为4410元/吨,7月份累计上涨230元/吨,7月份主要城市继续呈现底部价格持续上涨的行情。

从主要市场的品种价差来看,截至到7月31日,上海市场方面:冷热价差为320元/吨,月环比缩小70元/吨;镀冷价差为220元/吨,月环比缩小80元/吨。天津市场方面:冷热价差为410元/吨,月环比扩大80元/吨;镀冷价差为330元/吨,月环比缩小40元/吨。 广州市场方面:冷热价差为460元/吨,月环比扩大20元/吨;镀冷价差为220元/吨,月环比缩小10元/吨。

从热冷价差来看:华北地区由于热卷供应压力增加,热卷涨幅偏小导致的冷热价差扩大,而华南地区由于冷轧下游需求表现强势,整体涨幅属于全国领先水平。从镀冷价差来看:三个主要市场均出现收缩,据市场反馈,7月份逐步进入高温以及受梅雨季节的影响,镀锌在家电和建筑行业的运用出现了下滑,导致镀锌涨幅不如冷轧,镀冷价差收窄。

从7月份的价格表现来看,华南价格涨幅继续处于领先位置,而华北地区随着供需压力的逐步体现,区域价差有所扩大,但随着南北价差持续的扩大以及华东价格优于华北的表现,预计后期资源北材南下的投放动力有所加大。

1,钢厂8月份接单饱和,结合7月底8月初的市场表现,市场高位成交虽然出现减量,但主要是中间蓄水池功能的减少,实际下游需求依然维持,预计钢厂9月份期货价格就高不就低,成本支撑依然较强。

2,冷热价差在300-400元/吨徘徊,冷轧安全边际较高,冷轧现货价格跟涨不跟跌为大概率事件。

3,从冷轧库存表现来看,钢厂供应月环比虽然增加,但直供订单的好转,厂库依旧处于窄幅去库的状态;而市场投放比例的降低,冷轧社库暂未出现明显累库的情况;总的仓库存储上的压力依然不大。

1,黑色主要品种供应均呈现年内高位运行的状态,需求环比表现的情况将成为价格趋势最为关键的基本面因素;

2,市场恐高情绪浓厚,贸易商表示在当前高价位积极出货去库存,等待价格回调时再进行补货的操作思路较为理想,因此8月份有很大的可能性成为以高价出货为主的“卖方市场”,从而抑制价格进一步冲高的幅度。

综合而言, 8月份冷轧供应小幅增加,下游需求暂未出现非常明显的收缩,仓库存储上的压力尚可,另外结合成本的支撑、冷热价差带来的边际安全等因素,认为8月份冷轧现货价格持续高位运行;但由于部分企业恐高情绪的出现,市场或会因为高位去库的心态从而抑制价格持续上涨的幅度。